【芝加哥侨学网综合报道】全美1.1亿消费者的信用分数计算模式,将在今年发生重大改变。负责计算美国消费者信用分数的FICO公司,今夏开始将采用新的信用计算公式FICO 10以及FICO 10 T。《纽约时报》指出,新算法实施后全美将近8000万人的信用分数将受到影响。

幸运贷款公司总裁方立中则表示,全美90%的信贷机构都会查看FICO信用分数,而信用分数影响的不只是信贷,还涉及租房、租车、买保险等。没有良好的信用记录,在美国的生活可谓寸步难行。

那么,新规则实施后,你的信用分数会上升还是下降呢?

前所未有的改变

信贷历史追溯两年

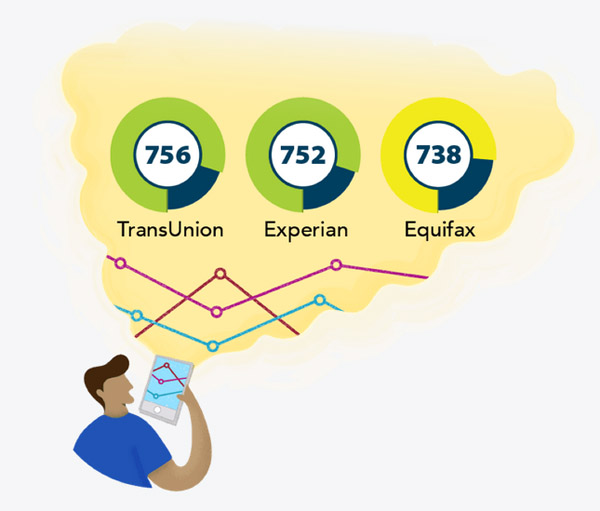

FICO,全称是Fair Isaac Corp.,是一家负责计算消费者信用分数的公司,为全美大约1.1亿消费者计算信用分数。美国三大信用查询公司公布的消费者信用分,依据的是FICO信用计算模式得出的分数。

今夏开始实施的新公式FICO10,欠债额、是否拖欠还贷两项因素对信用分数的影响将更大。新公式最大的改变,当属信贷记录的追溯期将从原来的最近几个月,变为两年以来。大为增加的信贷记录追溯期,这是前所未有的。其分析的消费历史时间更大,内容更广。新的公司增加了“个人贷款级别”这个指数,将对每个消费者的个人贷款做更紧密的追踪。

《华尔街日报》指出,新的评分系统会对拖欠还款者、使用个人贷款者(unsecured personal loan)产生更为不利的影响。同时,新公式的增补版 FICO 10T,将重点考察借贷人“债务趋势”:如果借贷人的债务总额在一起时期内呈现上升趋势,那么将对其信用分数产生不利影响。

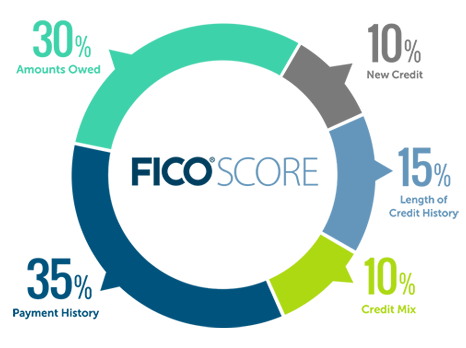

新的公式虽然有重要改变,但计算消费者信用分数的五大主要因素仍然没有改变。这五大因素分别为:还贷记录,占约35%。债务额记录,占约30%。信用历史长度,占约15%。新增信用记录,占约10%

信贷类型,占约10%。新的FICO 10实行后,以上5大因素所占比例不会有太大变化, 但观测年限提升,不良还款记录会对消费者的负面影响更大。

650将是分水岭

全美8000万消费者受影响

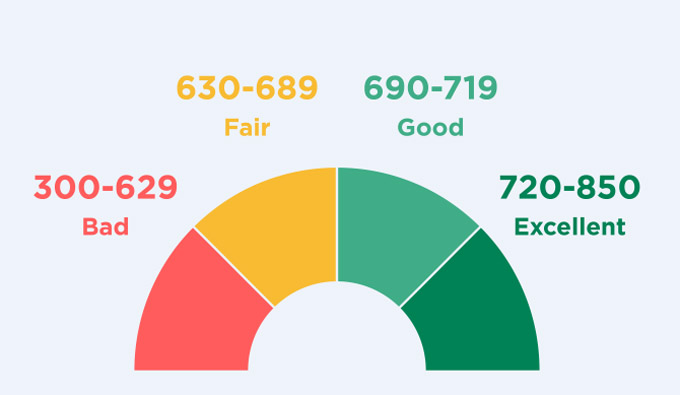

《福布斯》杂志指出,根据FICO公司的公开信息,新评分模式实施后将出现信用分数650分水岭。如果你的信用分数在600-650分区间而且存在还贷吃力的现象,那么您的信用分数在FICO 10 实施后会进一步下降。如果您的信用分数在650以上,而且按时还款、您的借贷额呈下降趋势,那么您的信用分数将会继续上升。

《纽约时报》则指出,新的计算公式采用后,全美大约将有4000万消费者的信用分数下降,另有约4000万消费者的信用分数上升。FICO的产品副总裁Dave Shellenberger则指出,新算法实施后,全美将近8000万人的信用分数发生20分左右的变化。根据报道,新公式带来的影响一句话郎朗上口:好的更好,差的更差。财务状况良好、拥有优良信用记录的消费者,其信用分数会进一步提升。另一方面,陷入财务困境者,其信用分数将进一步下降。这意味信用分数不佳者将更难获得贷款,或者他们的贷款利率会更高。

没有良好信用记录

在美国可谓寸步难行

生活在美国,信用分数可谓重中之重。租房子房东会查看你的信用记录,买各种保险、贷款买车要看你的信用分数,贷款买房就更不必说。FICO信用分数被贷款公司、银行机构广泛使用,在是否决定放贷时候,90%的放贷机构都会考察借款人的FICO信用分数。FICO信用分数不仅会影响到您的贷款申请是否获得批准,而且还会影响到您的贷款利率。同等条件下,如果你的信用分数不够好,你就需要比比人付出更多的成本。

对于在美国工作生活的人来说,没有良好的信用记录真是寸步难行。

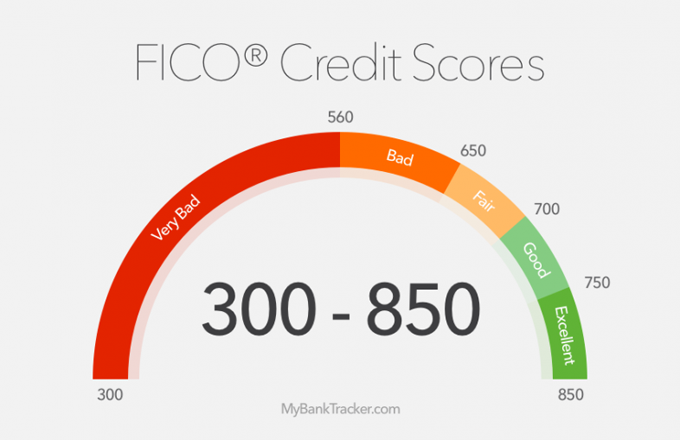

美国信用分数解读

800+ (非常优秀)

这一信用分数是出类拔萃的,远远高于全美平均水平,800分及以上的消费者,仅有1%的概率会拖欠还款,这类高分得主在贷款申请时基本不会存在任何问题。

740--799(优秀)

这一区间的信用分数,属于优秀级别。优秀级别的群体,只有2%的概率会出现拖欠还款,他们在获得贷款批准、获得较低利率方面都有很大优秀。

670--739(良好)

这一区间的得分,处在统计学的“中位数”范畴,对于贷款方而言,这样分数的借款人是“可被接受的”,只有8%的概率会拖欠还款。这类“可被接受”的群体,虽然可以获得贷款,但是他们可获得贷款利率会相对较高。

580-669(一般)

这一区间的信用分数,已低于全美国的平均水平,大约会有28%的概率会拖欠还款。这类信用分数的消费者,获得信贷并非不可能,但难度很大。由于这一分数区间低于全国平均水平,这些借款人获得信贷的难度将更大。即便贷款获得批准,他们需要支付的利率会明显高很多。

579及以下(差)

在美国,如果你的信用分数在579乃至一下,那么信贷机构会认为你拖欠还款的概率在61%左右,你的贷款申请将很难被批准。

如何保持良好的信用评分?

从事贷款行业30多年的幸运贷款公司总裁方立中,根据多年的经验为大家提供如下建议:

1.及时支付账单

这个账单,是指你所有的账单,不仅限于你的信用卡账单,还包括水费、电费、各种订阅费等等。信用卡以外的账单尽管不会被上报到信用公司,但是如果你总是暗示支付,这些记录在某些关键时刻会有帮助。拖欠信用卡以外的账单,最坏的情况就是你拖欠的债务被交给了追债公司,进入了“追债账户Collection Account", 那么这将大大影响你的信用记录。

2,避免只付最低款款额

债务律师Leslie Tayne表示,在新计算模式生效后,如果您想提升信用分数,第一件事情就是降低债务比率以提升你的信用评分。不要只还信用卡公司给出的最低还款额,适当多付一些。

3,黄金准则:只用30%的借款额

即如果您的信用卡最高借贷额度是1万美元,那么您持卡消费总额应该控制在3000美元以内,30%左右的借款额比例有助于获得最有利的信用评分。

4.信用卡数量不要太多

在现实生活中,商家都会详尽招数诱惑你,让你申请某某信用卡,这个时候需要你的克制,真正需要的时再办卡。每次你申请一张新的信用卡,会对你的信用评分产生负面影响。

5.保留最老的那张信用卡

当你把信用卡账户消掉,信用卡发卡商就不会再向征信机构发送你的信息。经过十年左右,你关于这张卡的信用记录就会被完全消除。这时你的信贷历史记录会被缩短,影响你的信用评分。

6.关注你的信用报告

查询您的信用报告,如果存在错误信息,请立即与相关信用报告公司联系。如果的信用分数突然大大降低,需要警惕“身份盗窃”问题。